近几日,全球两家顶级化肥商相继发出预测:包括钾肥在内的化肥价格飙涨态势还将持续。11月1日,全球最大钾肥生产商加拿大Nutrien公司(NTR.N)上调了全年业绩预期,因预计强劲的农作物价格将支撑化肥价格,在创纪录需求和农作物强劲利润的推动下,所有主要市场的钾肥价格都在继续上涨;全球另一家主要钾肥生产商美盛公司(MOS.N)也在一份声明中表示,预计(化肥)价格上涨势头将持续,该公司今年四季度90%的销量已经被预售,部分客户进一步要求预付2022年二季度的款项。

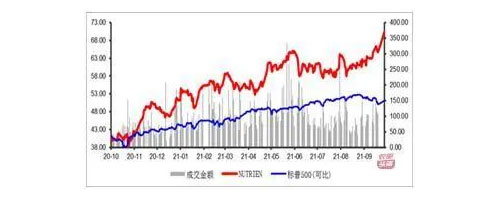

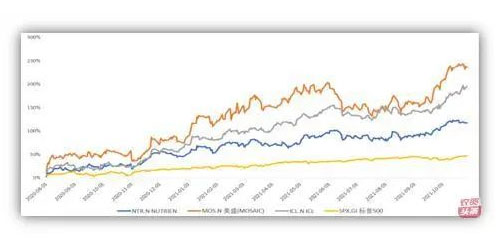

自2020年下半年开始,全球钾肥价格一路上涨不断创新高,突破了近十年钾肥价格,达到了历史第二高点,也一路推升资本市场钾肥个股的股价与市值。Nutrien公司从去年7月每股28.28美元不断上涨至今年10月每股70美元,最高时达到了每股72.21美元,市值也由170亿美元(折合人民币1105亿元)提升到409亿美元(折合人民币2659亿元),创上市以来新高,涨幅达到140%;另外两家钾肥生产商美盛公司(MOS.N)及以色列化工集团(ICL.N)也呈现了同样的上涨走势,均突破历史高位。

2020年8月至今国际钾肥上市公司行情走势图

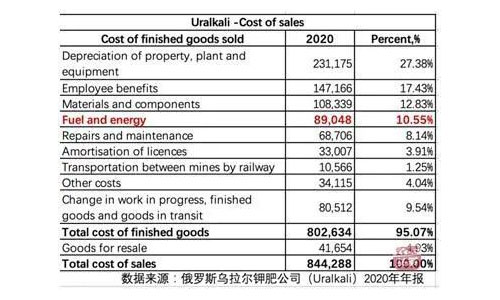

虽然今秋爆发的全球能源危机大幅增加了化肥生产成本,但这种负面影响主要体现在氮肥与磷肥,以氮肥生产为主的国际巨头巴斯夫(BAS.DF)、CF工业(CF.N)、欧洲最大化肥生产商雅苒(0O7D.L)等公司已纷纷宣布减产或关闭用于生产氮肥的合成氨工厂。而能源价格暴涨对钾肥生产商影响较小,钾肥既不像氮肥依赖天然气或煤作为生产原料占其成本高达70%-80%,也不像磷肥属于高耗能生产行业,钾肥生产成本以物料消耗、人工成本和各项折旧摊销为主,天然气、煤、电等能源成本占钾肥生产成本的比例较小,比如俄罗斯乌拉尔钾肥公司(URKA.L)2020年报显示其能源消耗占比10.55%,而亚钾国际(000893)(000893.SZ)在2020年报显示其燃料动力占比更低,仅为8.41%。因此,能源价格的暴涨对其成本影响不大,这也是资本市场在三大化肥板块中对钾肥个股青睐有加的重要原因。

实际上,作为农业三大主肥之一的钾肥,正处于一个前所未有的高景气周期,全球钾肥价格正因明显的供需缺口、海运价格暴涨以及通货膨胀预期等因素仍在持续上涨中。

1、钾肥产品供不应求,供需缺口长周期存在

钾肥对农作物的作用重要,一方面体现在增加农作物产量,提高抵抗极端环境的能力,比如抗倒伏、抗病虫、抗寒等,另一方面体现提高农产品品质,促进果实成熟。特别在各国高度关注粮食安全问题的当下,更加凸显出钾肥对于农业生产的不可或缺性。

根据 IFA 的预测,钾肥需求从2020至2024年仍将保持年均3.3%的增长。而亚洲地区作为新兴经济体的经济增速快于主要欧美国家,其钾肥需求增速也超过全球平均水平,根据 Argus 的统计,过去10年亚洲地区钾肥需求复合增速为4.35%,随着该地区经济快速发展带来的消费升级以及人口增加,即使在现有高需求量的基础上,未来亚洲地区钾肥需求增速有望继续保持在4-5%。

全球钾肥产能供给过去10年的年复合增速仅为2.7%,这主要由于扩建项目基本来自于加拿大等传统钾资源地,受国别政策、钾矿埋藏深度深、人工费用贵、环保要求高等多种原因导致:①钾盐矿投资成本过高,每100吨钾盐产能建设通常需要135亿美元;②建设周期过程长,通常从矿山建设到产能落地大约需要5-8年,有些甚至在10年以上。而一些老矿也因透水、资源禀赋恶化或开采工况条件恶劣,产能与产量之间差价逐渐拉大。比如国内某钾盐生产企业,计划产能200万吨/年,实际产量仅为100万吨/年。

从上述数据可以看出,全球钾肥供给增速不及需求增速,供需缺口是一定存在的且短期内无法弥补,所以钾肥价格会继续保持上涨态势。据 Mosaic 统计,2020 年伴随疫情后需求大幅回升,全球氯化钾需求增长 589万吨,同比增长 9.3%,供给端增加395万吨,供给缺口为 194 万吨。与此同时,西方国家对白俄的制裁也在一定程度上影响了市场供给秩序,助推钾肥价格上涨。近期,全球几大农业区域巴西氯化钾现货CFR价格已达到785-800美元/吨,南非740-770美元/吨,澳大利亚700-730美元/吨,东南亚为580-620美元/吨,较年初价格提高了近3倍。

2、国际海运价格高涨进一步推高钾肥价格

全球主要钾肥供货商的生产基地基本远离市场消费区域,需要通过陆运+海运方式运输。因此,虽然能源价格的飙升对钾肥厂商生产成本影响较小,但会大幅增加其运输成本进而推高国际钾肥到岸价(CFR价格,国际钾肥主要报价方式)。比如,从年初至今,温哥华港口(以加钾产品为主)至东南亚地区海运费从40美元/吨上涨至106美元/吨,涨幅高达165%,波罗的海港口(以俄钾产品为主)运至东南亚地区海运费从66美元/吨上涨至148美元/吨,涨幅高达125%,目前东南亚地区钾肥CFR价格580-620美元,仅海运成本分别就占到上述CFR报价的18%、25%左右。全球最大的航运公司马士基航运公司(AMKBY.US)预测,船运市场至少在明年第一季度仍将保持紧张状态。因此,从这一点看,亚钾国际(000893.SZ)和东方铁塔(002545)(002545.SZ)因钾肥工厂均设在全球最大的钾肥消费市场的中心地区,具备明显的运输成本优势,这也是这两家公司今年三季度业绩暴涨的原因之一,未来也将有助于推升公司股价进一步走高。

3、全球主要经济体货币超发对钾肥商品的价格具有助推作用

受疫情影响,各国政府采用了更为积极的财政政策,加大了货币发行量,通货膨胀增加,纽约联储近日发布的月度调查显示,美国再次上调了短期和中期通胀预期,对未来一年通胀率的预期从8月份的5.2%升至5.3%,为连续第11个月上升;对未来三年的通胀率预期中值从4%升至4.2%。两者均创出该调查八年历史以来的最高纪录。中长期的通胀趋势对钾肥等大宗商品价格的长周期高位运行也起到了助推作用。

结合上述三点原因,国际钾肥价格上涨将会持续较长一段时间,因此这也吸引了全球各矿业巨头投资钾肥行业。今年必和必拓宣布退出传统石油、天然气行业,计划投入57亿美元开发建设加拿大Jansen钾矿项目,力拓公司也将重启阿根廷钾盐矿项目建设,即使这些新的建设项目投资金额巨大且建设周期漫长、短期内产量供给很难释放,但仍旧阻挡不住这些富有经验的矿业企业对钾盐矿开发的热情,充分说明了对未来钾肥价格长期走势的看好,这也是全球钾肥板块不断创新高的原因。

中国钾肥大合同谈判临近,锚定未来钾肥价格上涨趋势

随着年底的临近,中国即将开始钾肥新一期大合同的谈判。按以往惯例,东南亚区域钾肥市场价格以及印度大合同价格对中国大合同价有强相关参考性。截至10月底,东南亚钾肥CFR价格已攀升到580-620美元/吨;印度近日因供给紧张,农民连夜排队购买化肥,甚至发生多起哄抢事件,国际钾肥供货商也将截至12月应交付的氯化钾从年初大合同价格CFR280美元/吨提高到CFR445美元/吨;白俄BPC和德国K+S对2022年一季度印尼钾肥CFR价格也已报到了640-650美元/吨。同时,受到环保压力和“双控”的影响,国内一些钾肥厂部分装置也在减产或停产。以盐湖股份(000792)为例,按照能耗“双控”要求,用电负荷在10.09万千瓦以下运行,部分关键设备停机,氯化钾日产量减少约1800―2500吨,减产已超过日总产量的一成,致使国产钾产量减少,加剧国内市场的钾肥短缺情形。虽然10月初开始国储投放竞拍已进行四次,但中标量不到总投放量的一半,平抑价格效果不佳;前期受政策层影响,国内钾肥价格虽有一定降幅,但近期钾肥港口价格又进一步回升,再次达到了3600-3950元/吨。在钾肥供不应求的背景下,预计中国新大合同价格较去年将会出现较大的涨幅。