10月,石油和化工行业经济运行延续缓中趋稳态势。全国油气和主要化学品生产保持稳定,消费增长加快;行业投资较快增长,对外贸易基本平稳;效益总体稳定,企业经营环境继续改善,经济增长结构优化。但行业经济运行下行压力仍较大,市场分化、震荡持续,成本高位运行,石化产品进口压力增大,外部环境不确定性不稳定性因素还较多。

一、主要经济指标完成情况

据统计,1~10月,石油和化工行业增加值同比增长4.2%;营业收入9.96万亿元,增长0.7%,利润总额5810.4亿元,下降19.4%;进出口总额5940.4亿美元,下降2.7%;全国原油天然气总产量2.87亿吨(油当量),增长4.6%;主要化学品总产量增长约4.1%。

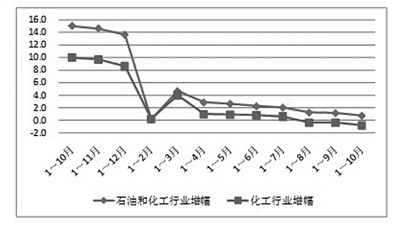

(一)增加值稳中趋快,营业收入基本平稳

据国家统计局数据,截至10月末,石油和化工行业规模以上企业26122家,增加值累计同比增长4.2%,增速较前9个月加快0.1个百分点,但低于同期全国规模工业增加值增幅1.4个百分点。其中,化学工业增加值增长4.1%,较前9个月回落0.1个百分点;石油天然气开采业增长6.8%,减缓0.3个百分点;炼油业增幅3.5%,加快0.4个百分点。

1~10月,石油和化工行业营业收入9.96万亿元,同比增长0.7%,比1~9月减缓0.4个百分点,占全国规模工业营业收入的11.6%。

其中,化学工业营业收入5.65万亿元,同比下降0.8%,降幅比前9个月扩大0.4个百分点;炼油业营业收入3.24万亿元,增长2.1%,增速加快0.1个百分点;石油和天然气开采业营业收入8885.8亿元,增长4.1%,减缓1.8个百分点。

化学工业中,专用化学品、涂(颜)料、农药、化学矿采选和橡胶制品等营业收入保持增长,增速分别为1.1%、1.4%、7.1%、2.2%和1.4%;基础化学原料和合成材料制造营业收入分别下降2.8%和0.3%;肥料和煤化工产品制造营业收入分别下降5.3%和2.9%。

(二)油气和主要化学品生产总体稳定

1~10月,全国原油天然气总产量2.87亿吨(油当量),同比增长4.6%,比1~9月减缓0.1个百分点;主要化学品总产量增幅约4.1%,亦减缓0.1个百分点。

原油和天然气生产稳定。10月份,全国原油产量1611.3万吨,同比持平,增速较上月回落;天然气产量145.6亿立方米,增长8.2%,回落2.4个百分点;液化天然气产量107.4万吨,同比增长3.9%。当月,全国原油加工量5783.5万吨,同比增长9.2%,成品油产量(汽、煤、柴油合计,下同)3198.2万吨,增长3.2%。其中,柴油产量1474.4万吨,增长0.3%;汽油产量1251.7万吨,增长1.3%;煤油产量472.1万吨,增长19.8%。

重点化学品生产总体平稳。10月份,全国乙烯产量173.6万吨,同比增长4.2%;纯苯产量74.2万吨,下降3.6%;甲醇产量404万吨,下降6.7%;涂料产量235.6万吨,增长10.4%;化学试剂产量207.1万吨,增长7.2%;硫酸产量742.5万吨,下降2.9%;烧碱产量283.5万吨,下降3.2%;电石产量221.5万吨,下降9.3%;多晶硅产量3.9万吨,增长46.6%;合成树脂产量822.9万吨,增长7.4%;合成纤维单(聚合)体产量637.1万吨,增长16%。此外,生产轮胎外胎产量7128.9万条,增长3.4%。

农用化学品产量下降。10月份,全国化肥产量(折纯,下同)466.5万吨,同比下降5.1%,上月为增长2.6%。其中,氮肥产量286.8万吨,下降2.9%;磷肥产量102.1万吨,下降7.6%;钾肥产量72.8万吨,下降5.8%。当月,农药原药产量(折100%)16万吨,同比下降9.4%,其中除草剂(原药)产量6.9万吨,下降21.2%。此外,农用薄膜产量7.1万吨,同比下降10%。

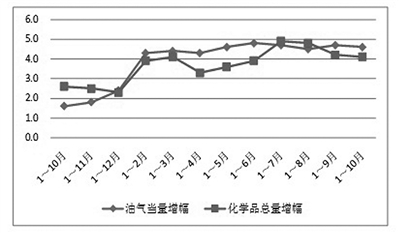

(三)油气消费保持快速增长,主要化学品回升

1~10月,我国原油和天然气表观消费总量7.96亿吨(油当量),同比增长8.2%,增速与1~9月持平;主要化学品表观消费总量同比增长约4.5%,加快0.1个百分点。

原油消费增长加快,天然气减缓。1~10月,国内原油表观消费量5.73亿吨,同比增长8%,增速较1~9月加快0.5个百分点,对外依存度72.2%;天然气表观消费量2476.9亿立方米,增长8.8%,回落1个百分点,占原油天然气表观消费总当量的28%,对外依存度42.6%。1~10月,国内成品油表观消费量2.58亿吨,同比下降2.7%。其中,柴油表观消费量1.2亿吨,下降6.8%;汽油表观消费量1.05亿吨,增长0.3%;煤油表观消费量3270.4万吨,增长3.9%。

基础化学原料消费增长总体平稳,合成材料加快。数据显示,1~10月,基础化学原料表观消费总量增幅约2.6%,较1~9月上升0.1个百分点。其中,乙烯表观消费量1917.4万吨,同比增长6.7%;甲醇表观消费量4948.2万吨,增长6.1%;硫酸表观消费量7307.9万吨,增长1.7%;烧碱表观消费量2770.4万吨,增长1.1%。前10个月,合成材料表观消费总量增长约7.1%,较前9个月加快0.4个百分点。其中,合成树脂表观消费量1.01亿吨,增长8.5%;合成纤维单(聚合)体表观消费总量6753.8万吨,增长6.1%。

化肥消费增长加快。1~10月,全国化肥表观消费量(折纯,下同)4400.7万吨,同比增长5.4%,增速较前9个月加快1.5个百分点。其中,氮肥表观消费量2638.8万吨,增长3%;磷肥表观消费量629.8万吨,下降3.6%;钾肥表观消费量1063.1万吨,增长18.1%;磷酸二铵(实物量)表观消费量719.6万吨,增长10.1%。

(四)化工行业投资增长放缓

据国家统计局数据,1~10月,化学原料和化学制品制造固定资产投资同比增长6.6%,比1~9月回落1个百分点,比较而言,仍属较快增速。同期,全国工业投资增幅为3.5%,较前9个月加快0.3个百分点。化工行业投资增速依然领先于全国工业投资平均水平。

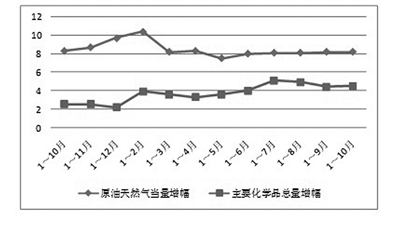

(五)对外贸易基本平稳

10月份,我国石油和化工行业进出口贸易基本平稳,降幅有所收窄。海关数据显示,当月全行业进出口总额579.4亿美元,同比下降9.4%,降幅较前9个月收窄0.9个百分点。其中,出口总额172.7亿美元,下降7.3%;进口总额406.7亿美元,下降10.3%。当月贸易逆差234亿美元,同比缩小12.4%。

1~10月,石油和化工行业进出口总额5940.4亿美元,同比下降2.7%,占全国进出口总额的15.9%。其中,出口1871.6亿美元,下降1.7%;进口4068.8亿美元,下降3.1%。贸易逆差2197.2亿美元,缩小4.3%。

从主要出口产品看,橡胶制品出口额降幅收窄,成品油保持较快增长,化肥大幅下降。10月份,橡胶制品出口总额约37亿美元,同比下降1.6%,降幅较上月收窄3.5个百分点;出口总量78.3万吨,下降0.6%。成品油出口总额26.8亿美元,同比增长15.4%;出口量450万吨,增长37.2%。化肥出口总额5.5亿美元,同比下降44.9%;出口量224.6万吨(实物量),下降26.3%。

从主要进口产品看,原油进口大幅加快,天然气首次下降。10月份,国内进口原油4551.1万吨,同比增长17.1%,增速较上月加快6.2个百分点;进口天然气652.4万吨,同比下降10.3%,2年多来首次下降。1~10月累计进口原油4.15亿吨,增长10.5%;进口天然气1084.4亿立方米,增长8.2%。

二、行业效益情况

总体看,10月份石油和化工行业效益基本平稳。1~10月,全行业实现利润总额5810.4亿元,同比下降19.4%,降幅比1~9月扩大0.3个百分点,占同期全国规模工业利润总额的11.6%。每100元营业收入成本82.5元,同比上升1.73元;资产总计13.28万亿元,增长6.3%;资产负债率56.09%,上升0.86个百分点;亏损企业亏损额914.5亿元,同比扩大3.5%;行业亏损面为19.8%,扩大2.2个百分点。1~10月,全行业营业收入利润率为5.83%,同比下降1.46个百分点;毛利率为17.5%,回落1.73个百分点。产成品存货周转天数为16.4天;应收票据及账款平均回收期为37.3天。

(一)石油和天然气开采业效益放缓

利润增长减缓。截至10月末,石油和天然气开采业规上企业297家,累计利润总额1594.1亿元,同比增长4.4%,增速较前9个月回落4.4个百分点,占石油和化工行业利润总额的27.4%。其中,石油开采利润总额1205.9亿元,增长5.9%;天然气开采利润总额362.0元,下降4.2%。

单位成本继续上升,亏损企业亏损情况基本稳定。1~10月,石油和天然气开采业营业成本6008.6亿元,同比增长7.7%;每100元营业收入成本67.62元,较1~9月上升0.28元。其中,石油开采100元收入成本61.85元,上升1.39元;天然气开采100元收入成本53.91元,下降0.24元。前10个月,油气开采业亏损面为32.7%,较前9个月缩小2个百分点;亏损企业亏损额120.8亿元,同比下降55.5%;资产总计2.55万亿元,增长12.3%;资产负债率47.82%,同比上升3.06个百分点;应收票据及账款约1192亿元,下降1.6%;产成品资金131.7亿元,下降0.7%。数据还显示,1~10月,油气开采业财务费用增速继续加快,增幅达63.2%,再创年内新高;管理费用则下降15.1%。

1~10月,石油天然气开采业营业收入利润率为17.94%,同比上升0.06个百分点;毛利率为32.38%,下降2.26个百分点。产成品存货周转天数为6.2天,应收票据及账款平均回收期为34.6天。

(二)炼油业效益下滑势头减缓

利润降幅收窄。截至10月末,炼油业规上企业1118家,累计利润总额785.3亿元,同比下降54.6%,降幅较前9个月收窄4.8个百分点,占石油和化工行业利润总额的13.5%。

单位成本高位运行,亏损企业亏损额上升趋缓。1~10月,炼油业营业收入成本2.68万亿元,同比增加6.7%;每100元营业收入成本82.69元,比1~9月回落0.10元。前10个月炼油业亏损面为29.2%,较1~9月缩小2.1个百分点;亏损企业亏损额174.8亿元,同比上升100.0%,但升幅较前9个月显著缩小;资产总计2.49万亿元,增长14.5%;资产负债率63.77%,同比上升4.47个百分点。1~10月,炼油业应收票据及账款1935.6亿元,同比增长60.8%,增幅较前9个月提高18.1个百分点;产成品资金1030.1亿元,增长7%,回落6个百分点。此外,炼油业财务费用同比持平,管理费用下降9%。

1~10月,炼油业营业收入利润率为2.42%,同比下降3.03个百分点;毛利率为17.31%,下降3.59个百分点。产成品存货周转天数为11.1天;应收票据及账款平均回收期为14.5天。

(三)化学工业效益基本稳定

利润降幅有所扩大。数据显示,截至10月末,化工行业规上企业23214家,较上月末增加30家,累计利润总额3342.5亿元,同比下降14.2%,降幅较前9个月扩大1.2个百分点,占石油和化工行业利润总额的57.5%。其中,农药、涂(颜)料制造和橡胶制品等利润保持较快增长,增速分别为14.6%、7.5%和12.6%;基础化学原料制造利润降幅仍较大,为29.8%;合成材料和专用化学品制造利润分别下降15.5%和3.9%;肥料制造利润下降18.1%;化学矿采选利润降幅收窄至3.2%。

单位成本上升趋缓,行业亏损情况总体稳定。1~10月,化工行业营业成本4.78万亿元,同比增加0.2%;每100元营业收入成本84.71元,比1~9月下降0.19元。其中,基础化学原料制造每100元营业收入成本为85.15元;合成材料制造为87.23元;专用化学品制造为83.37元;涂(颜)料制造为78.87元;肥料制造为86.17元;橡胶制品为84.62元;煤化工产品制造为91.4元。1~10月,化工行业亏损面为19%,较1~9月缩小0.5个百分点;亏损企业亏损额593.8亿元,同比扩大21.8%;资产总计7.83万亿元,增长2.5%;资产负债率56.16%,同比下降0.78个百分点。1~10月,化工行业应收票据及账款9723.6亿元,同比增长0.5%;产成品资金3086.1亿元,下降1.7%。此外,财务费用和管理费用分别下降11.3%和增长0.3%。

1~10月,化工行业营业收入利润率为5.92%,同比回落0.93个百分点;毛利率为15.29%,下降0.81个百分点。产成品存货周转天数为19.6天;应收票据及账款平均回收期为47.6天。

三、主要市场走势

10月份,石油和主要化学品市场延续疲软态势,价格总水平均创年内最大跌幅。国家统计局价格指数显示,当月石油和天然气开采业出厂价格同比下跌17.9%,跌幅较上月扩大4.5个百分点,环比上升0.8%;化学原料和化学品制造业出厂价格同比跌幅6.2%,较上月扩大0.7个百分点,环比上涨0.1%。1~10月,石油和天然气开采业出厂价格同比下跌3.6%;化学原料和化学品制造业跌幅亦为3.6%。

(一)国际油价低位震荡

10月份,由于全球经济下行压力继续加大,国际油价延续低位震荡走势,价格较上月回落。监测数据显示,当月WTI原油(普氏现货,下同)均价为54.03美元/桶,环比下跌5.1%,同比跌幅25.7%;布伦特原油均价约60.1美元/桶,环比下跌4.3%,同比跌幅27.3%;迪拜原油均价59.48美元/桶,环比下跌2.7%,同比跌幅26.3%;胜利原油均价63.02美元/桶,环比下跌1.9%,同比跌幅13.8%。10月份,上述四地原油均价为59.16美元/桶,环比下跌3.5%,同比跌幅23.5%;1~10月均价为60.89美元/桶,同比下跌11.6%。

期货价格延续弱势。截至10月末,纽约商品交易所11月交货的轻质原油均价约为54.1美元/桶,同比下跌22.9%;12月均价为54.12美元/桶,同比跌幅3.1%。伦敦布伦特11月交货的原油均价为59.76美元/桶,同比下跌25.3%;12月均价为59.25美元/桶,下跌9.2%。上海交易中心11月交货的原油均价450.18元/桶,环比下跌1.4%;12月为447.44元/桶,环比下跌0.6%。

根据目前中东等产油地区局势变化、国际原油市场价格走势,以及全球宏观经济形势发展等情况综合判断,四季度中后期国际原油市场价格总水平仍将是低位运行,波动较大,原油年均价估计在60美元/桶左右,较上年下跌约11%。

(二)基础化学原料市场疲软

10月份,基础化学原料市场延续弱市,价格疲软,走势分化。其中,有机化学原料价格波动剧烈,继续走低,无机化学原料价格相对波动较小。当月,在监测的39种主要无机化学原料中,市场均价同比上涨有16种,较上月减少3种;环比上涨有25种,减少4种。在监测的84种主要有机化学原料中,同比上涨有11种,较上月减少1种;环比上涨31种,减少17种。

无机化学原料:10月份,硫酸(98%,净水)市场均价250元/吨,环比上涨4.2%,同比跌幅41.9%;硝酸(≥98%)市场均价1830元/吨,环比上涨4.6%,同比涨幅8.9%;烧碱(片碱,≥96%)均价3140元/吨,环比下跌0.3%,同比跌幅29.4%;纯碱(重灰)均价1850元/吨,环比上涨1.1%,同比下跌1.6%;电石均价2810元/吨,环比下跌3.8%,同比下跌9.9%;硫黄均价680元/吨,环比上涨7.9%,同比下跌50.7%。

有机化学原料:10月份,乙烯(东北亚)市场均价737美元/吨,环比下跌15.8%,同比下跌37.9%。国内市场,丙烯市场均价7240元/吨,环比下跌4.2%,同比下跌28.3%;纯苯均价5320元/吨,环比下跌5.2%,同比下跌24%;甲苯(石油级,净水)均价5750元/吨,环比下跌5.4%,同比下跌16.9%;甲醇均价2060元/吨,环比上涨4.6%,同比下跌36.6%;乙二醇(优等品)均价5100元/吨,环比上涨4.5%,同比下跌28.6%。

前10个月,基础化学原料市场需求增长缓中趋稳,增幅虽较上年同期明显上升,但仍然较低,不足3%。其中有机化学原料消费增长约为5.1%;无机化学原料增速仅约为1.3%。下半年以来,有机化学原料进口增长呈加快趋势,市场压力增大,竞争日趋激烈。

目前,国际原油、煤炭等大宗原材料商品市场震荡上行,对石化市场有一定支撑。分析认为,四季度后期基础化学原料市场需求总体仍将延续低速增长局面,但逐步回升;价格虽延续相对低位走势,但价格总水平较前期应有所上扬。

(三)合成材料市场继续走低

10月份,合成材料市场总体延续震荡下行走势,价格疲软且大幅波动,市场继续分化。其中,合成橡胶市场相对向好。

合成树脂:10月份,聚氯乙烯(LS-100)市场均价7150元/吨,环比下跌0.8%,同比涨幅1.9%;高密度聚乙烯(5000S)均价8370元/吨,环比下跌0.8%,同比跌幅26.6%;聚丙烯(T30S)均价8630元/吨,环比下跌3.1%,同比跌幅22.3%;PA66(101L)均价为23050元/吨,环比下跌3%,同比跌幅38.5%;POM(F20-03)均价12300元/吨,环比下跌1.6%,同比跌幅15.2%;聚酯切片(长丝级半光)均价为6100元/吨,环比下跌7.6%,同比跌幅37.7%。

合成橡胶:10月份,顺丁橡胶(一级)市场均价11400元/吨,环比上涨0.9%,同比跌幅14.3%;丁苯橡胶(1502)均价10608元/吨,环比下跌4.3%,同比跌幅12.5%;丁腈橡胶(26A)均价17400元/吨,环比上涨2.4%,同比跌幅26.%;氯丁橡胶(A-90)均价33200元/吨,环比下跌1.8%,同比涨幅12.2%。

合成纤维原料:10月份,己内酰胺(≥99.9%)市场均价12170元/吨,环比下跌1.1%,同比跌幅29.1%;丙烯腈(≥99.9%)均价11900元/吨,环比下跌4.8%,同比跌幅26.1%;精对苯二甲酸均价4940元/吨,环比下跌4.3%,同比跌幅35.8%。

前10个月,国内合成材料市场消费增长总体呈加快趋势,特别是合成树脂持续保持较快增长势头。但同时合成材料进口增长也很快,接近消费增幅,且量大,国内市场竞争加剧,价格走低。综合目前市场情况和国际油价走势分析,四季度后期合成材料市场价格总体仍将延续疲软走势,波动也较大,但随着国际油价企稳回升,均价较前期会有所上涨。

(四)化肥市场疲软

10月份,国内化肥市场表现疲软,主要品种价格普遍下跌,波动也有所加大。监测显示,当月尿素市场均价为1770元/吨,环比下跌2.2%,同比跌幅16.5%;磷酸二铵均价2380元/吨,环比下跌2.5%,同比跌幅12.2%;磷酸一铵均价2010元/吨,环比下跌4.7%,同比跌幅10.7%;国产氯化钾均价2220元/吨,环比下跌0.9%,同比跌幅7.1%;45%硫基复合肥均价2180元/吨,环比下调0.9%,同比跌幅8.8%。

1~10月,国内化肥市场供需保持基本稳定,供给恢复较快增长,消费也明显回升;但近期出口大幅放缓势,过剩矛盾依然凸显,国内市场压力增大。加之成本高位运行,目前企业效益有恶化的趋势。根据市场和价格走势判断,四季度后期国内化肥市场价格总体仍将延续弱势运行格局,价格波动不大。

(五)轮胎市场小幅回调

10月份,国内轮胎市场价格有所回调,但回升向好态势没有改变。市场监测显示,当月载重子午胎(12.00R20-18PR)市场均价2253元/条,环比下跌0.1%,同比涨幅5.7%;轿车子午胎(215/55R16)均价621元/条,环比下跌0.8%,同比涨幅8.4%;轻卡斜交胎(7.50-16-14PR)市场均价683元/条,环比下跌0.3%,同比涨幅5.9%。

前10个月,国内轮胎市场总体表现较好,价格稳中有升,出口保持基本平稳;市场供需持续改善,行业效益不断好转。但目前轮胎市场回升势头有放缓迹象,走势有所分化。预计四季度后期国内轮胎市场仍将保持基本平稳走势,价格稳中趋升。

四、新情况、新问题及主要经济指标增长预测

(一)当前经济运行中的新情况、新问题

一是世界经济下行压力仍很大。德国经济智库伊弗经济研究所11月11日发布的调查报告显示,2019年四季度世界经济景气指数从三季度的-10.1大幅下降至-18.8,创下10年来最低水平。受经济疲软影响,全球并购市场交易大幅放缓。根据彭博资料显示,2019年9月以来全球并购交易金额只有2010亿美元,为8年来同期新低,同比降幅达33%。

二是行业经济增长动力偏弱。1~10月,全行业增加值增速只有4.2%,为近年来较低水平,经济增长的动力明显偏弱,且不稳定。从市场价格看,跌幅还在扩大,10月份石油天然气和化学品制造出厂价格降幅均创2016年下半年以来最大跌幅。从外需市场看,当月对外贸易尚无明显改善,外部环境依然严峻。

三是单位成本保持高位运行。1~10月,全行业营业成本增幅2.9%,高出营业收入增幅2.2个百分点,两者差距继续扩大;每100元营业收入成本虽较前9个月有所回落,但同比仍上升1.73元。成本持续高位运行是制约行业经济效益回升的主要因素之一。

四是石化市场进口压力增大。今年以来,石化产品进口持续保持高位,增长较快。数据显示,1~10月,我国进口有机化学原料4985.3万吨,同比增长2.2%。特别是10月份,有机化学原料进口量增幅高达16.9%。合成材料进口增长更快。前10个月累计进口4286.6万吨,同比增长6.0%,其中,合成树脂进口2745.2万吨,增幅达10.3%,明显高于其8.5%的消费增速。由于进口量巨大,国内石化市场竞争十分剧烈,价格不振,直接影响行业效益。

(二)主要经济指标增长预测

根据宏观经济运行趋势,行业生产、价格走势,以及结构调整变化等综合因素分析判断,下半年石油和化工行业经济运行回升有所加快,预计2019年全行业营业收入增长约3%。

预计全年石油和化工行业利润总额降幅约10%。

预计全年石油和化工行业进出口总额下降约5%,其中出口下降约3%。

预计全年原油表观消费量同比增长约6%;天然气表观消费量增长约12%;成品油表观消费量与上年大致持平;化肥表观消费量较上年略有增加;合成材料表观消费量增长约6.5%;乙烯表观消费量增长约8%;烧碱表观消费量增长约3%。

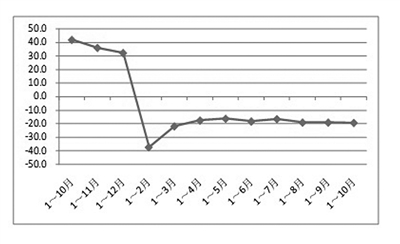

2018年10月~2019年10月石油和化学工业营业收入增长走势 (单位:%)

2018年10月~2019年10月全国油气当量和主要化学品产量增长走势 (单位:%)

2018年10月~2019年10月原油天然气和主要 化学品表观消费总量增长情况 (单位:%)

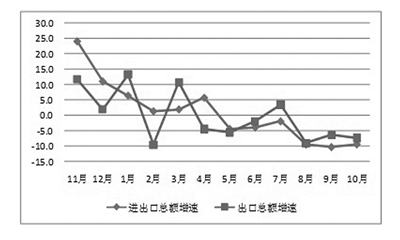

2018年11月~2019年10月石油和化学工业进出口总额增长走势 (单位:%)

2018年10月~2019年10月石油和化工行业利润总额增长走势 (单位:%)